Le 24 octobre prochain, une mesure importante va entrer en vigueur pour l’assurance-vie et les plans d’épargne-retraite (PER), avec l’intégration d’une part minimum d’investissement d’actifs non cotés (Private Equity, fonds de dette, etc.) dans les gestions pilotées (assurance-vie) et les gestions à horizon (PER).

Cette disposition – une petite révolution selon les dires de certains assureurs – issue de la loi Industrie verte (article 35) votée en 2023, va donc modifier, en partie, l’offre financière des deux enveloppes. Elle est de fait obligatoire pour tous les PER souscrits à compter de ce 24 octobre, même si la mise en route pourrait prendre du retard, devoir d’information des assurés oblige.

Une petite révolution

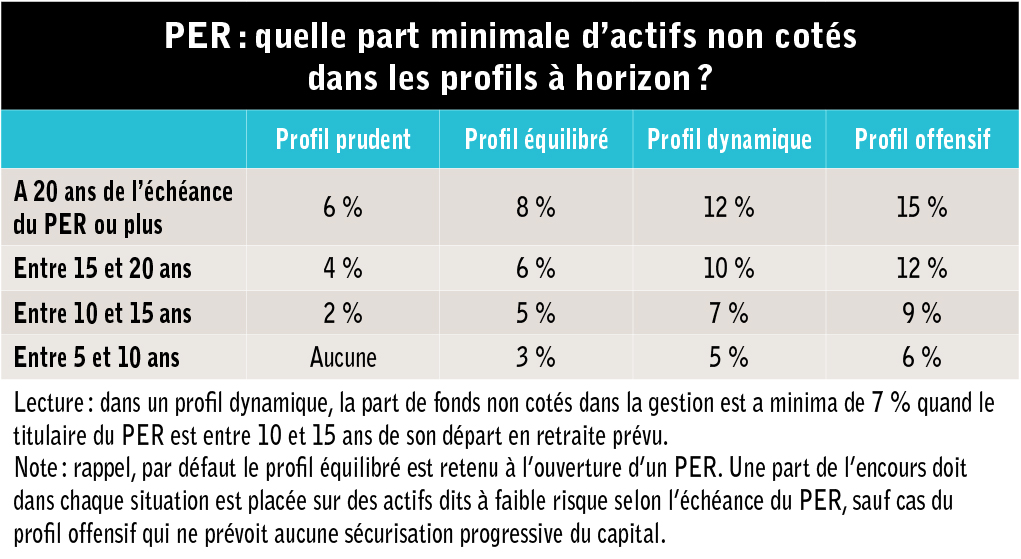

Point de départ, pour éviter toute confusion : la gestion libre n’est pas concernée par ces obligations d’intégrer du non-coté. Seuls le sont les modes de gestion délégués par l’épargnant. Un arrêté publié au JO du 5 juillet 2024 est venu préciser quelle part de l’épargne placée dans un PER doit être dédiée à ce type d’actifs particulièrement risqués. Les seuils minimums varient selon le type de gestion à horizon retraite et la durée de placement avant la date de liquidation estimée des droits à la retraite (cf. tableau ci-contre). Exemple : pour le profil équilibré, la part de non-coté est au moins de 3 % les cinq années avant la date de départ en retraite prévue et de 8 % si on est à vingt ans ou plus de cette échéance. Il s’agit de pourcentages minimaux, le gérant pouvant aller au-delà sous réserve de respecter le cadre du mandat de gestion (et sa part d’unités de compte risquées maximale). Sauf à ce que l’épargnant choisisse un autre mode de gestion, l’intégration d’un minimum d’investissement dans des actifs non cotés en Bourse devient donc la règle par défaut dans les nouveaux PER souscrits (pas ceux antérieurs au 24 octobre). Ce changement est majeur pour les PER, produit dans lequel la gestion par horizon est majoritairement retenue, notamment dans les réseaux bancaires. Cette prise de risque sera-t-elle bien comprise par les assurés ? C’est l’inquiétude de certaines associations d’épargnants. Remarquons enfin qu’un nouveau profil, dit offensif, a été ajouté avec davantage de prise de risque, sans sécurisation progressive du capital. Dernier point : cette intégration du non-coté deviendra obligatoire pour les PER d’entreprise plus tard (30 juin 2026).

Part obligatoire de fonds peu risqués

Ce n’est pas tout. Les actifs dits à faible risque inclus dans les profils, en vue de sécuriser le capital, voient leur périmètre modifié. Désormais, ils devront présenter un indicateur synthétique de risque (SRI) inférieur ou égal à 2, et non plus 3 comme précédemment. Cette évolution concerne aussi la gestion pilotée de l’assurance-vie (et les contrats de capitalisation), suite à un arrêté du 1er juillet. Le gérant est désormais (à partir du 24 octobre) dans l’obligation d’intégrer des parts minimales de fonds peu risqués (niveau maximum à 2 sur 7 sur l’échelle SRI). Autre obligation : respecter une proportion de l’épargne placée dans des fonds de type Private Equity (Eltif, FCPR, FPCI, FPS). Précisément, pour les profils prudents, l’encours doit être investi à 50 % minimum dans des supports peu risqués (dérogation possible à 30 % si l’horizon d’investissement dépasse dix ans). Aucune obligation d’investissement en non-coté ne s’applique pour ce profil. Pour l’équilibré, la part de fonds peu risqués est de 30 % minimum (20 % par dérogation pour un horizon de plus de dix ans). Et cette fois, au moins 4 % de l’encours doit correspondre à du non-coté. Enfin, concernant les profils dynamiques, 20 % des encours sont a minima investis dans des fonds peu risqués (10 % par dérogation si l’horizon d’investissement est de dix ans ou plus). La part du non-coté est, elle, fixée à 8 % au minimum. A noter : « les seuils concernant les engagements présentant un profil d’investissement à faible risque (…) s’apprécient au moment des réallocations qui interviennent au minimum une fois par semestre ». Reste maintenant à voir quelle application pratique les assureurs vont donner à ces tournants dans la gestion des profils. L’offre sera-t-elle à la hauteur pour le non coté ? A suivre…

Le Private Equity change la donne

Outils

TAILLE DU TEXTE

- Font Size

- Default

- Mode de lecture