L’été n’aura finalement pas été de tout repos, marqué par l’épisode de volatilité du début du mois d’août. Il traduit notamment le fait que, dorénavant, les marchés vont plus se concentrer sur les perspectives de croissance économique que sur le ralentissement de l’inflation.

Aux Etats-Unis, les fondamentaux macroéconomiques demeurent solides. La croissance économique du deuxième trimestre a été révisée à la hausse (à 3,0 % en annualisé), en lien notamment avec une révision à la hausse de la consommation des ménages. Les données mensuelles de consommation montrent que cette dynamique favorable continue au début du troisième trimestre. En juillet, la consommation totale a une nouvelle fois augmenté plus rapidement que le revenu total des Américains, autrement dit le taux d’épargne diminue de nouveau et repasse en dessous des 3 %, à 2,9 % du revenu disponible. Par ailleurs, comme attendu, le déflateur sous-jacent de la consommation des ménages, l’indicateur d’inflation de référence de la Réserve fédérale américaine (Fed), s’affiche à 2,6 % sur un an en juillet, c’est-à-dire à un rythme compatible avec le retour de l’inflation à sa cible de 2 % courant 2025.

Aux Etats-Unis, les fondamentaux macroéconomiques demeurent solides. La croissance économique du deuxième trimestre a été révisée à la hausse (à 3,0 % en annualisé), en lien notamment avec une révision à la hausse de la consommation des ménages. Les données mensuelles de consommation montrent que cette dynamique favorable continue au début du troisième trimestre. En juillet, la consommation totale a une nouvelle fois augmenté plus rapidement que le revenu total des Américains, autrement dit le taux d’épargne diminue de nouveau et repasse en dessous des 3 %, à 2,9 % du revenu disponible. Par ailleurs, comme attendu, le déflateur sous-jacent de la consommation des ménages, l’indicateur d’inflation de référence de la Réserve fédérale américaine (Fed), s’affiche à 2,6 % sur un an en juillet, c’est-à-dire à un rythme compatible avec le retour de l’inflation à sa cible de 2 % courant 2025.

La santé du marché du travail aux Etats-Unis concentre la vigilance des investisseurs

Au cours de l’été, les moindres créations nettes d’emplois aux Etats-Unis et l’augmentation du taux de chômage ont fait craindre une dégradation brutale de la conjoncture. Ces craintes sont surjouées, selon nous. Depuis le début de l’année la hausse du chômage s’explique par des entrées très fortes sur le marché du travail, en particulier de main-d’œuvre immigrée ; les taux de participation au marché du travail des 25–54 ans sont ainsi à des plus hauts niveaux depuis plus de vingt ans, ce qui est une bonne nouvelle. S’est ajoutée, sur le mois de juillet, une hausse des mises à pied temporaires, traditionnelles aux Etats-Unis dans certaines industries pendant la période estivale. Les données ne semblent pas suggérer une hausse inquiétante des licenciements à l’heure actuelle, ce qui rend moins probable le déclenchement d’une boucle récessive entre hausse du chômage et baisse de la consommation des ménages.

“ It’s time for policy to adjust ” (1) (Jerome Powell à Jackson Hole)

A Jackson Hole, Jerome Powell a non seulement acté le début des baisses de taux directeurs lors de la prochaine réunion de la Fed en septembre, mais surtout affirmé qu’un ralentissement plus avant du marché du travail n’était ni nécessaire ni souhaitable pour accompagner le retour à l’inflation vers sa cible. Il y a donc un rééquilibrage clair dans la fonction de réaction de la Fed. Sans dégradation supplémentaire du marché du travail, un rythme graduel de baisses de taux de vingt-cinq points de base demeure notre scénario central pour les prochains trimestres. Dans le cas contraire, la Fed n’hésitera pas à déclencher des baisses plus importantes en rythme et/ou en ampleur. A cet égard, les statistiques sur l’emploi seront particulièrement scrutées : le marché du travail étant plus proche de l’équilibre, la Banque centrale considère que les risques entre inflation et marché du travail sont désormais équilibrés.

Des fondamentaux encore poussifs en zone euro

Les enquêtes de conjoncture en zone euro font ressortir une divergence extraordinaire entre un secteur des services en expansion et un secteur manufacturier qui n’a toujours pas atteint son creux, et entre pays – avec l’Espagne très dynamique, l’Allemagne en stagnation, et entre les deux la France et l’Italie. Par ailleurs, les intentions d’épargne des ménages sont toujours proches de leur plus haut depuis trente ans, ce qui est cohérent avec une consommation poussive qui évolue moins depuis le début de l’année que ne laissait espérer le rattrapage progressif des salaires sur l’inflation.

L’inflation euro baisse, mais offre encore du grain à moudre pour les « faucons »

L’inflation en zone euro baisse fortement, à 2,2 % sur un an en août (après 2,6 % en juillet) grâce à des effets de base favorables sur l’énergie. L’inflation sous-jacente diminue très légèrement à 2,8 % sur un an (après 2,9 % en juillet) grâce à la poursuite de la désinflation sur les biens manufacturés, qui est sans doute proche de son point bas. L’inflation des services réaugmente au-delà de 4 % sur un an, tirée notamment par l’effet Jeux olympiques en France. Mais, au-delà de cet élément temporaire, l’inflation des services demeure persistante hors France : par exemple, elle ne baisse toujours pas depuis de nombreux mois, ni en Allemagne ni en Italie. Dans ce contexte, et comme prévu après un premier assouplissement en juin et une pause en juillet, la Banque centrale européenne (BCE) a réduit son taux de dépôt de vingt-cinq points de base en septembre, à 3,5 %. Entre une et deux baisses de taux supplémentaires sont implicites dans le marché d’ici la fin de l’année, ce qui semble moins excessif que les anticipations des marchés pour les Etats-Unis (à début septembre).

Une stratégie d’allocation prudente pour la fin d’année

Les anticipations de marché et les niveaux de taux nous semblent aujourd’hui plus appropriés que fin juin. Les marchés obligataires ont en effet largement profité des mouvements de taux de l’été. Nous pensons dorénavant qu’une bonne partie de la performance des marchés obligataires de 2024 a été atteinte. Nous passons donc neutres sur les taux souverains et sur le crédit Investment Grade. Le crédit spéculatif à haut rendement(2) et le monétaire restent les plus attractifs de notre point de vue, ainsi que les dettes émergentes qui devraient profiter des baisses de taux aux Etats-Unis. A nouveau, le marché actions a marqué sa résilience après le trou d’air de l’été. D’un côté, les inquiétudes sur le ralentissement économique américain devraient conduire à de probables révisions de bénéfices attendus sur fond d’un moindre momentum sur les thématiques liées à l’intelligence artificielle. De l’autre, l’entrée dans un cycle de baisse des taux de la Réserve fédérale est de nature à rassurer les investisseurs, même si un effet « buy the rumour, sell the fact »(3) n’est pas à exclure. Compte tenu des niveaux de performance atteints depuis le début de l’année, en ligne avec nos attentes sur 2024, nous restons neutres avec des positions de convexité pour pouvoir profiter de probables nouveaux épisodes de volatilité, à l’image de ceux du mois d’août.

1. Le temps est venu pour un ajustement de la politique (monétaire).

2. Les obligations « Investment Grade » (IG) qualifient des obligations émises par les emprunteurs les mieux notés par les agences de notation. Selon le classement de Standard & Poor’s ou Fitch, leurs notes vont de AAA à BBB-. Les obligations spéculatives à haut rendement ou « High Yield », ont une note de crédit (de BB+ à D selon Standard & Poor’s et Fitch) plus faible en raison de la santé financière plus fragile de leurs émetteurs selon les analyses des agences de notation. Elles sont donc considérées comme plus risquées par les agences de notation et offrent en contrepartie des rendements plus élevés.

3. « Acheter la rumeur, vendez la nouvelle »

Pas de pause estivale pour le marché japonais

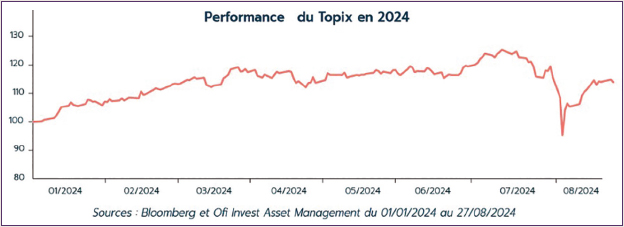

Le marché actions japonais a subi une chute historique le 5 août dernier, la deuxième plus importante depuis 1987. Entre le 31 juillet et le 5 août, les indices emblématiques japonais ont chuté de respectivement –17,92 % pour le Topix et –17,15 % pour le Nikkei 225.

Cette chute historique, en partie causée par des liquidations de positions spéculatives (carry trade (1)) et de ventes en panique, résulte d’une combinaison de facteurs. Parmi eux, les ajustements de politique monétaire de la Banque centrale du Japon (BoJ), la rapide appréciation du yen face au dollar américain, des publications macroéconomiques jugées décevantes ainsi que des incertitudes géopolitiques. Le 31 juillet, la Banque du Japon a surpris les marchés en augmentant son taux directeur de 0,15 %, après une première hausse de 0,10 % en mai 2024, portant ainsi le taux directeur à 0,25 %. Le financement en yen devenant alors plus coûteux. Entre le pic observé le 10 juillet et la chute du 5 août, le yen s’est apprécié de plus de 10 % face au dollar américain, créant ainsi des pertes pour les investisseurs qui avaient emprunté en yen pour investir dans des actifs dans une autre devise offrant des taux d’intérêt plus élevés. Cette situation a conduit à des liquidations forcées, où les investisseurs ont vendu leurs actifs pour couvrir leurs pertes, exacerbant ainsi la chute des marchés. A la suite des mouvements boursiers observés lors du mois d’août, la valorisation de l’indice Topix reste aux niveaux observés en fin d’année dernière. Cette valorisation nous semble refléter un excès de prudence des investisseurs à court terme. Dans les semaines à venir, l’évolution des devises et les données macroéconomiques aux Etats-Unis seront déterminantes, en parallèle de l’élection du prochain Premier ministre, ainsi que les publications de résultats des entreprises au Japon.

1. Stratégie d’investissement spéculative où un investisseur emprunte dans une devise à faible taux d’intérêt pour financer l’achat d’actifs dans une autre devise offrant un rendement plus élevé.