Transposer son expertise des infrastructures depuis des sociétés non cotées à des sociétés cotées, voici ce que M&G Investments (405 MdE d’actifs sous gestion à fin juin 2022) a fait avec la Sicav M&G (Lux) Global Listed Infrastructure. Ce fonds ISR investit sur les infrastructures traditionnelles (services publics, énergie et transports), sociales et numériques (hôpitaux, data centres, télécommunication), assurant ainsi la diversification du portefeuille.

L’ANALYSE RESPONSABLE ET LA CONFORMITÉ DISCLOSURE

L’ANALYSE RESPONSABLE ET LA CONFORMITÉ DISCLOSURE

Communication sur la démarche ESG et les objectifs du fonds ISR

Sur www.mandg.com/investments/fr, cliquer sur « Nos fonds ». La liste des fonds étant très longue, saisir le code ISIN LU1665237704 dans l’onglet « Recherche ». Aller sur l’onglet « Informations sur la durabilité ». Le fichier le plus intéressant à consulter est « Critères ESG et critères de durabilité ».

Rapports ESG-ISR de la Sicav

Le rapport mensuel ne contient qu’un seul critère ESG mesuré dans le temps : l’intensité de carbone moyenne pondérée du portefeuille, comparée à celle de son indice de référence. Dommage qu’il n’y ait pas quelques autres critères dans ce rapport mensuel. Dans le rapport ESG annuel de M&G (Lux) Global Listed Infrastructure, on trouve des informations intéressantes sur la méthodologie ESG, mais pas de critères concrets d’amélioration, année après année, des sociétés du portefeuille. Dommage à nouveau, car il s’agit à la fois d’un fonds d’inclusion et d’exclusion, et on aurait aimé au moins huit ou neuf critères portant à la fois sur le E, le S et le G qui mesurent les progrès des sociétés du portefeuille qui sont en transition.

Composition du portefeuille et bien commun

41,53 % du portefeuille est composé d’entreprises appartenant à des secteurs utiles au bien commun ou qui participent au bien commun, après analyse, ligne à ligne, des sociétés du portefeuille. Ce taux est légèrement supérieur à la moyenne de la catégorie des fonds ISR notés (40 %).

Controverses

Après analyse, ligne par ligne, des sociétés du portefeuille qui ont fait ou font l’objet de controverses, et en pondérant par le pourcentage de chaque société dans le portefeuille, le pourcentage est plus faible que la moyenne des fonds ISR thématiques analysés. Il n’y a pas de controverses graves, 3,42 % de controverses importantes, 9,42 % de controverses moyennes et 5,42 % de controverses latentes ou signaux faibles.

Moyens

M&G a une importante équipe interne de recherche ESG et fait aussi appel à des sociétés d’analyse ESG externes – MSCI, Sustainalytics, RepRisk et ISS – pour compléter ses propres recherches et notations ESG.

Engagement actionnarial

L’engagement actionnarial est fort, comme souvent chez les Anglo-Saxons (dialogue avec les dirigeants, visites de sites), et le taux de vote est de 100 %.

M&G (LUX) GLOBAL LISTED INFRASTRUCTURE FUND

M&G (LUX) GLOBAL LISTED INFRASTRUCTURE FUND

Article 8 SFDR, Sicav. Référencé sur 103 contrats d’assurance-vie pour CGP.

Code ISIN : LU1665237704.

Date de création : 05/10/2017.

Label obtenu : FebelFin (Belgique).

Indice de référence : MSCI ACWI Net Return Index.

Catégorie : actions monde.

Actif net au 28/10/2022 : 2,9 Md€.

Frais de gestion : 1,75 % TTC.

Profil SRRI : 6 (échelle de 1 à 7).

Gérants : Alex Araujo et John Weavers.

PERFORMANCES

Depuis début 2022 : - 3,67 %, - 14,42 % pour la moyenne de la catégorie ;

2021 : + 22,27 %, + 23,56 % pour la moyenne de la catégorie ;

2020 : - 6,34 %, + 8,68 % pour la moyenne de la catégorie ;

2019 : + 36,72 %, + 26,21 % pour la moyenne de la catégorie.

Volatilité : 19 % (volatilité de la catégorie : 17,10 %).

Source : Quantalys au 28 octobre 2022.

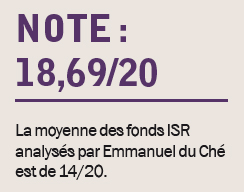

L’analyse financière

Ce fonds ISR montre une remarquable résistance sur l’année 2022, car il ne baisse que de 3,67 % au 28 octobre. Sur les cinq dernières années, sa performance est supérieure à la moyenne de sa catégorie actions monde et un peu inférieure à celle de son indice de référence. C’est plutôt une bonne performance, car le fonds a peu de valeurs technologiques qui ont profité de taux d’intérêt très bas sur cette période, et c’est de bon augure pour les performances futures qui vont se situer dans un contexte de taux nettement plus élevés.