- > Article paru dans le magazine n°: 834

Avec la mise en place de la directive MIF 2, le développement de la facturation d’honoraires aurait pu connaître un essor. Il n’en est rien : les conseillers en gestion de patrimoine privilégient toujours un modèle hybride dominé par les commissions, et le nombre de structures indépendantes au sens de la directive reste rare.

Avec la mise en place de la directive MIF 2, le développement de la facturation d’honoraires aurait pu connaître un essor. Il n’en est rien : les conseillers en gestion de patrimoine privilégient toujours un modèle hybride dominé par les commissions, et le nombre de structures indépendantes au sens de la directive reste rare.

Le constat est clair : les CGP, malgré leur statut de conseiller en investissements financiers (CIF) et la compétence juridique appropriée (CJA- leur permettant d’apporter des conseils juridiques et fiscaux à leurs clients) qu’ils détiennent dans leur grande majorité, facturent actuellement (trop) peu d’honoraires de conseil à leurs clients.

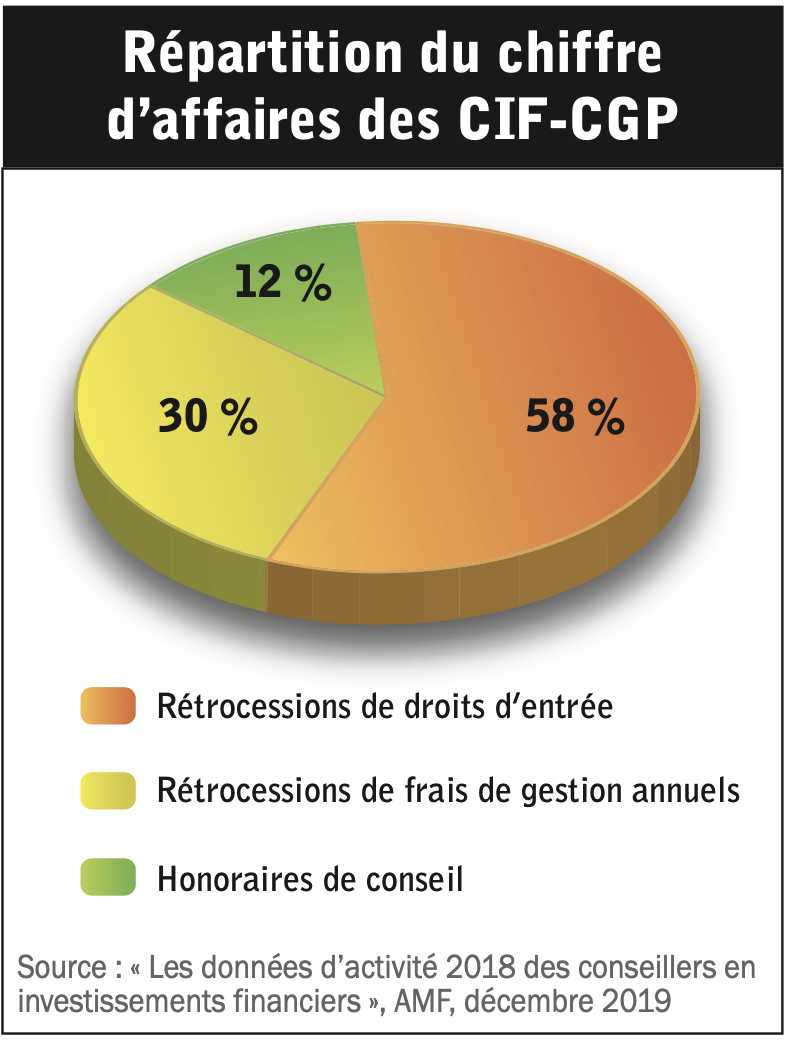

12 % Rétrocessions de droits d’entrée

30 % Rétrocessions de frais de gestion annuels

58 % Honoraires de conseil

Source : « Les données d’activité 2018 des conseillers en investissements financiers », AMF, décembre 2019

12 % du chiffre d’affaires moyen des CIF-CGP

En effet, comme l’indique le rapport Les données d’activité 2018 des conseillers en investissements financiers de l’Autorité des marchés financiers (AMF) publié en décembre dernier, « la rémunération des CIF-CGP est principalement constituée de rétrocessions de droits d’entrée et de frais de gestion annuels qui représentent respectivement 58 % et 30 % du chiffre d’affaires CIF total déclaré, le solde étant constitué d’honoraires facturés aux clients. » Soit 12 % en moyenne seulement du chiffre d’affaires des conseillers en gestion de patrimoine.

Vincent Couroyer, président de Magnacarta, tient à nuancer cette perception fondée sur pourcentage : « Le pourcentage d’honoraires de conseil dans le chiffre d’affaires n’est pas un indicateur fiable. En effet, plus le cabinet est gros, plus le pourcentage sera faible, ce qui ne veut pas dire que le volume d’honoraires facturés n’est pas important. Cette notion de pourcentage masque également la maturité de la clientèle : en début de relation, le poids des honoraires est important, puis décroît au fur et à mesure que l’équipement du client s’étoffe en produits. »

Mais une pratique généralisée

Selon une autre étude, la dix-neuvième édition du Livre blanc d’Apredia publié en mars 2020, pour l’année 2019, ce sont 77,6 % des cabinets de conseil en gestion de patrimoine qui facturent leur mission de conseil en stratégie patrimoniale de facon ponctuelle ou systématique auprès de tous leurs clients ou d’une partie d’entre eux. Ainsi, malgré la nécessité pour la profession de valoriser ses prestations de conseil auprès de ses clients et de diversifier son chiffre d’affaires, d’autant plus que la pression sur les marges s’accroît d’année en année, sans oublier que le risque d’une suppression des rétrocessions plane toujours, le développement des honoraires est en stand-by.

5 % de cabinets indépendants au sens de MIF II

Si la rémunération du conseil n’est pas loin d’être généralisée, rares sont les professionnels qui se rémunèrent uniquement sous cette forme. Toujours selon le document publié par le Gendarme de la Bourse, seuls 5 % des quatre mille trois cent-soixante-deux cabinets de CIF-CGP identifiés, soit environ deux cents structures, ne touchent aucune rétrocession et peuvent être qualifiés de conseillers en investissements financiers indépendants au sens de la directive MIF II.

Au sein du groupement Magnacarta, aucun cabinet n’a développé son activité en ne se fondant que sur la perception d’honoraires de conseil. « Tant que le modèle basé sur les rétrocessions existera, cela me semble, pour la typologie de clients de la majorité de nos conseils en gestion de patrimoine, difficile à mettre en place, explique Vincent Couroyer. Et cela ne permettrait pas d’avoir le même niveau de rémunération qu’avec les rétrocessions. Les quelques cabinets qui se sont essayés à construire ce type de modèle ont cédé ; au niveau de leur chiffre d’affaires, ils plafonnaient. La limite de ce type de modèle est le temps, comme pour les activités de consulting. »

Cependant, comme chez beaucoup d’autres cabinets, la perception d’honoraires est une pratique naturelle chez les adhérents du groupement situé à Lyon. « La facturation d’honoraires fait partie de l’ADN de notre groupement, note son dirigeant. Les études patrimoniales, le suivi des clients, entre autres, sont des actes nécessairement valorisés et donc facturés aux clients. »

Cependant, comme chez beaucoup d’autres cabinets, la perception d’honoraires est une pratique naturelle chez les adhérents du groupement situé à Lyon. « La facturation d’honoraires fait partie de l’ADN de notre groupement, note son dirigeant. Les études patrimoniales, le suivi des clients, entre autres, sont des actes nécessairement valorisés et donc facturés aux clients. »

Pour sa part, lorsque Julien Coudert, fondateur d’Alpha & K, crée son cabinet de conseil financier il y a cinq ans après avoir été gérant de portefeuille et d’OPC, il fait le choix d’exercer de façon indépendante au sens de la directive MIF II, c’est-à-dire de ne se rémunérer que sous la forme d’honoraires. « Je suis rémunéré directement et exclusivement par mes clients. Lorsque je récupère des commissions, comme l’impose souvent le modèle central de notre activité, je les rends intégralement à mes clients. Cela revient à leur négocier les meilleurs prix. »

Toujours selon le fondateur d’Alpha & K, toutes les typologies de clients sont éligibles à cette pratique. « Mon modèle ne me limite pas aux "gros clients" et aux problématiques complexes, au contraire ! Le forfait s’adapte aux besoins de chaque client, en prix et temps passé. Je ne pense donc pas que la suppression des rétrocessions écarterait les petits clients du conseil. D’ailleurs, mes clients sont souvent plus jeunes que la clientèle traditionnelle des CGP. Ils ont un patrimoine moins élevé, mais des revenus plus importants. Surtout, ils ont de nombreux projets de vie à financer, ce qui les conduit à rechercher un conseil élargi. Je compte également un certain nombre de clients plus classique déçu par les approches traditionnelles et cherchant un nouveau conseiller aux intérêts plus alignés avec les leurs. »

Facturer pour valoriser ses prestations de conseil

Facturer pour valoriser ses prestations de conseil

Parmi les raisons qui justifient ce faible poids des honoraires dans les chiffres d’affaires, Vincent Couroyer observe un blocage psychologique de certains professionnels. « Tous nos partenaires CGP ne sont pas à l’aise dans la vente de ces prestations à leurs clients, note le président de Magnacarta. Pour certains, il existe un blocage propre à eux, plutôt qu’à leurs clients. Il faut valoriser davantage les compétences techniques du conseiller. Ce dernier doit être convaincu que sa prestation a de la valeur et qu’il ne craigne pas de ne pas se voir accorder une affaire s’il présente un devis. »

Pour les accompagner, le groupement Magnacarta a mis en place une nomenclature d’actes avec leur tarification pour les guider dans leur démarche et la systématiser. Par ailleurs, pour justifier de ces honoraires, notamment dans le cadre d’abonnements de suivi, le groupement recommande à ses membres de bien tracer chaque contact avec le client. « Nous incitons nos partenaires à utiliser une fonctionnalité dans leur CRM qui leur permet de créer un événement à chaque fois qu’il est en contact avec un de ses clients, que ce soit un appel entrant ou sortant… Cela nécessite de la rigueur, mais matérialise la relation », indique Vincent Couroyer.

Il peut également être difficile de facturer une prestation à un client depuis plusieurs années et qui ne l’aurait pas été auparavant… Un argument qu’admet volontiers Julien Coudert : « Les acteurs existants auraient, je pense, des difficultés à passer d’un système de rémunération traditionnel au tout-honoraires. Commercialement, cela serait difficile vis-à-vis des clients existants. Ce nouveau modèle, qui implique pour le client de payer des sommes importantes directement, est plus facilement mis en place par les nouveaux entrants ou pour les nouveaux clients de conseillers existants. Il s’agit, selon moi, d’un changement de long terme, cela me semble inéluctable car la pression est de plus en plus forte sur la nécessité de prouver le suivi et le conseil donné au client ou encore la transparence sur les frais. Tôt ou tard, tous les conseillers devront y songer, au moins en partie. »

Etre pédagogue pour faire accepter la note

Etre pédagogue pour faire accepter la note

Pour Julien Coudert, l’écueil majeur est de bien valoriser sa prestation, au bon tarif. « La pure facturation à l’heure n’est pas appréciée : le client veut savoir à l’avance combien il va payer, et le conseiller a, en plus, tendance à sous-estimer les heures réalisées. La difficulté n’est pas de faire accepter le mode de facturation ou de se faire payer, la réelle difficulté est de faire accepter le montant des honoraires payé directement désormais, insiste-t-il. Dès lors, après divers essais, j’ai opté pour une méthode simplifiée : elle se veut flexible et évolutive en fonction des besoins des clients, et est toujours prédéfinie. Le client sait ce qu’il doit me payer à la fin de chaque trimestre. Il ne faut pas hésiter à refuser un client lorsque celui-ci n’accepte pas, dès le début, le système de rémunération. D’ailleurs, la facturation conduit souvent les clients à négocier ou à réduire l’étendue de la mission. D’où mon choix de créer un unique forfait de conseil constitué de différentes briques de services (ingénierie juridique et fiscale, suivi des actifs cotés, et des investissements non cotés et immobilier, gestion administrative des sociétés, trésorerie consolidée, conseil à la carte…). »

Pour le conseil en gestion d’actifs cotés, les honoraires du cabinet Alpha & K sont calculés en fonction du montant des actifs conseillés (avec une forte dégressivité), le tout avec une mise à jour en fin d’année. « Mais dans ce cadre des honoraires directs, la perception du coût pour le client diffère de la méthode traditionnelle : lorsque le CGP se rémunère en rétrocessions, il s’agit pour le client d’un coût annexe à l’investissement, indolore ; dans mon cas, ce sera perçu comme une ponction sur son budget familial, explique Julien Coudert. Ce n’est pas la même chose, c’est bien plus douloureux, et cela nécessite beaucoup de pédagogie. »

Difficultés

Outre l’acceptation par le client de la facturation, Julien Coudert fait face à des incertitudes fiscales, réglementaires et juridiques pour la mise en place de son modèle : « il n’existe pas de précédents légaux sur laquelle s’appuyer pour exercer. Par exemple, quand je perçois une rétrocession et la reverse à un client, est-ce pour lui un revenu ? De même, l’AMF, dans son règlement, indique qu’il convient de rendre ces commissions aux clients "dans les meilleurs délais" : que cela veut-il dire exactement ? Pour ma part, je les leur retourne le plus vite possible, tandis que certains de mes confrères accordent des crédits à leurs clients. On fait au mieux, sachant que les implications comptables et fiscales peuvent être importantes. En effet, comptablement, les rétrocessions constituent-elles des revenus ou des dettes clients ? Pour ma part, j’ai choisi de toujours me positionner en fonction de l’intérêt du client. »

Sanctuariser le principe d’une rémunération fondée sur les commissions et les honoraires

Julien Seraqui, président de la CNCGP, commente les pratiques observées au sein de son association professionnelle et se veut rassurant, tout en restant vigilant, quant au maintien du modèle économique actuel de la profession.

Julien Seraqui, président de la CNCGP, commente les pratiques observées au sein de son association professionnelle et se veut rassurant, tout en restant vigilant, quant au maintien du modèle économique actuel de la profession.

Investissement Conseils : Quelle est la part d’honoraires dans le chiffre d’affaires moyen de vos adhérents ?

Julien Seraqui : Loin de reposer sur l’unique modèle du commissionnement, le chiffre d’affaires des adhérents de la Chambre repose également sur des honoraires de gestion patrimoniale et sur ceux perçus sur la base de leur activité de CIF. Ils sont ainsi 79 % à déclarer un chiffre d’affaires sur la base de rétrocessions CIF, 61 % à percevoir des honoraires de gestion patrimoniale et 32 % à déclarer un chiffre d’affaires en honoraires CIF.

En termes de répartition de chiffre d’affaires, la rémunération des membres provient à 17 % de rétrocessions CIF, à 5 % d’honoraires de gestion patrimoniale et à 3 % d’honoraires CIF.

Quelle est la tendance observée à long terme sur la perception d’honoraires ?

J. S. : En dépit de distinction faite par les directives européennes, dont MIF II, distinguant le conseil indépendant du conseil non-indépendant, nous n’avons pas observé une évolution particulière en faveur d’un mode de rémunération reposant uniquement sur les honoraires. Les commissions demeurent plébiscitées : elles représentent un coût moindre pour l’épargnant (non soumises à la TVA), ce modèle repose sur une amélioration du service apporté et assure une transparence certaine. Ces deux derniers critères sont d’ailleurs imposés par MIF II en ce qui concerne la préconisation de produits financiers.

Comment accompagnez-vous vos adhérents pour faire croître ce pourcentage ?

J. S. : Concernant l’accompagnement des adhérents, chacun demeure libre d’utiliser le modèle qui lui convient et qui correspond le mieux à son activité et sa structure. Nous défendons un modèle hybride (commissions, honoraires) qui laisse la liberté de choix au client.

Combien de cabinets se rémunèrent exclusivement sous la forme d’honoraires ? Quelles sont leurs spécificités ?

J. S. : Les cabinets adhérents CIF indépendants (rémunération à 100 % par des honoraires) sont majoritairement des Family Offices ; ils ont peu de clients, mais le montant des encours conseillés par client ou groupe familial est très significatif. Ils sont 5 % à déclarer se rémunérer sous forme d’honoraires, ce qui correspond d’ailleurs aux données du rapport de l’AMF.

Avez-vous des craintes quant à une nouvelle remise en cause du modèle de rémunération par l’Europe ?

Avez-vous des craintes quant à une nouvelle remise en cause du modèle de rémunération par l’Europe ?

J. S. : Pas de crainte à l’heure actuelle, mais une vigilance particulière : face aux réflexions européennes, il apparaît primordial de demeurer particulièrement vigilant sur le sujet des modèles de rémunération dans la mesure où l’interdiction des incitations dans certains pays européens a engendré une évolution défavorable aux intérêts des épargnants en les privant de l’accès au conseil, phénomène appelé « Advice Gap ».

En France, le conseil est obligatoire lors de la préconisation de produits d’investissements financiers ou assurantiels. Remettre en cause le modèle du commissionnement pourrait entraîner des conséquences préjudiciables au regard de l’ampleur des décisions d’investissements que les épargnants seront appelés à effectuer. La réflexion européenne autour de la révision de la directive MIF II semble donc l’occasion idéale pour sanctuariser le principe d’une rémunération basée sur les commissions et les honoraires, et travailler sur un modèle d’information à la portée des épargnants. Contrairement à une idée reçue, l’autorité européenne en charge du secteur financier ne s’est pas prononcée contre le modèle des rétrocessions.

De plus, dans la consultation que l’AMF a transmise à la Commission européenne, le régulateur français s’est exprimé en faveur du modèle des rétrocessions. L’AMF se prononce contre une interdiction des incitations (rétrocessions), car elle pourrait avoir un effet néfaste sur les investisseurs particuliers en les privant de l’accès à des conseils suffisants.