- > Article paru dans le magazine n°: 833

Il y a un avant et un après 70 ans en gestion de patrimoine. En matière de stratégie successorale, cet âge constitue une limite après laquelle l’optimisation de la transmission sera moins puissante. « C’est un âge pivot, confirme Sandrine Quilici, directeur de l’ingénierie patrimoniale chez Pictet Wealth Management. Ceux qui n’ont pas transmis avant le font rarement après. »

Un âge pivot pour transmettre

« 70 ans est justement l’âge auquel les contribuables se penchent une dernière fois sur leur patrimoine et cherchent à voir comment l’organiser pour les années à venir », constate Marion Capèle, directeur du pôle solutions patrimoniales chez Natixis Wealth Management. De combien aura-t-on besoin pour vivre sereinement sa retraite ? Pour financer l’éventuelle dépendance ? Ces besoins déterminés, combien et sous quelle forme peut-on transmettre aux enfants et aux petits-enfants ?

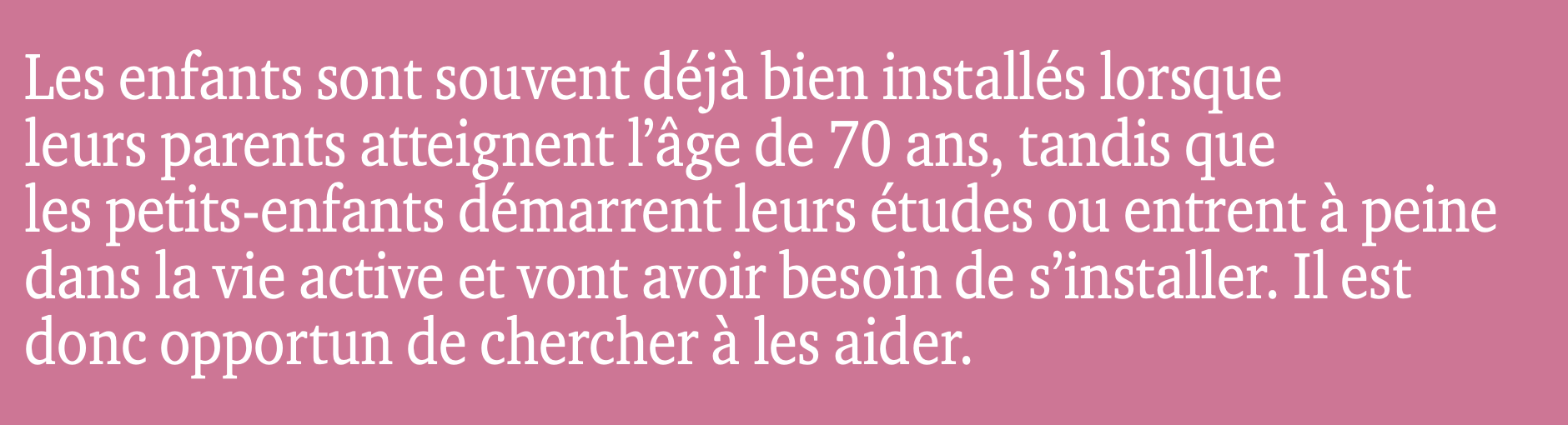

« Il faut bien avoir à l’esprit qu’aujourd’hui, le sujet de la transmission implique de penser aussi bien aux enfants qu’aux petits-enfants. La réflexion intègre clairement la génération d’après », souligne Sandrine Quilici. Les enfants sont souvent déjà bien installés lorsque leurs parents atteignent l’âge de 70 ans, tandis que les petits-enfants démarrent leurs études ou entrent à peine dans la vie active et vont avoir besoin de s’installer. Il est donc opportun de chercher à les aider.

Attention toutefois à bien respecter la réserve héréditaire des enfants. Seule la quotité disponible peut être allouée aux petits-enfants, à moins que les enfants ne signent une renonciation anticipée à l’action en réduction.

« Mais la première étape, avant même de songer à transmettre, consiste à aménager la protection du conjoint survivant, rappelle Sandrine Quilici. La planification successorale ne peut s’élaborer qu’une fois cette question réglée. Lorsque le couple arrive à ces âges-là, il a de grandes chances de vieillir ensemble et cette certitude légitime encore la nécessité de se protéger l’un l’autre. Ensuite seulement se décide la transmission aux enfants et aux petits-enfants. » La protection du conjoint survivant impliquera l’aménagement ou la modification du régime matrimonial. Donation au dernier vivant, clauses de préciput, legs… Les solutions sont nombreuses selon la situation du couple. Il peut s’agir, par exemple, pour un chef d’entreprise en retraite, de mettre fin à une séparation de biens au profit d’un régime communautaire, voire même d’une communauté universelle, puisque le couple n’est désormais plus exposé aux aléas économiques de l’entreprise. Puis vient la planification successorale au profit des enfants ou des petits-enfants. En la matière, l’âge de 70 ans constitue, pour plusieurs raisons, une échéance avant laquelle il est préférable d’agir.

Faire des donations avant 71 ans

Pour renouveler les abattements

Première idée pour transmettre à ses héritiers : réaliser des donations. Certains auront déjà commencé plus tôt et pourront réitérer l’opération, sachant que les abattements se renouvellent tous les quinze ans. D’autres profiteront de la réflexion qu’ils mènent à l’approche de leur 70e anniversaire pour réaliser une première donation. Donner à cet âge permet d’envisager encore une future donation quinze ans plus tard. Il est donc tout à fait opportun d’y songer durant la décennie précédant les 70 ans.

Les transmissions de parent à enfant bénéficient d’un abattement de 100 000 € par enfant tous les quinze ans. Lorsque les deux parents donnent, ils peuvent donc transmettre 200 000 € à chacun de leurs enfants tous les quinze ans. « D’où l’intérêt d’être en communauté pour la transmission optimisée de biens détenus en commun, par exemple », remarque Sandrine Quilici.

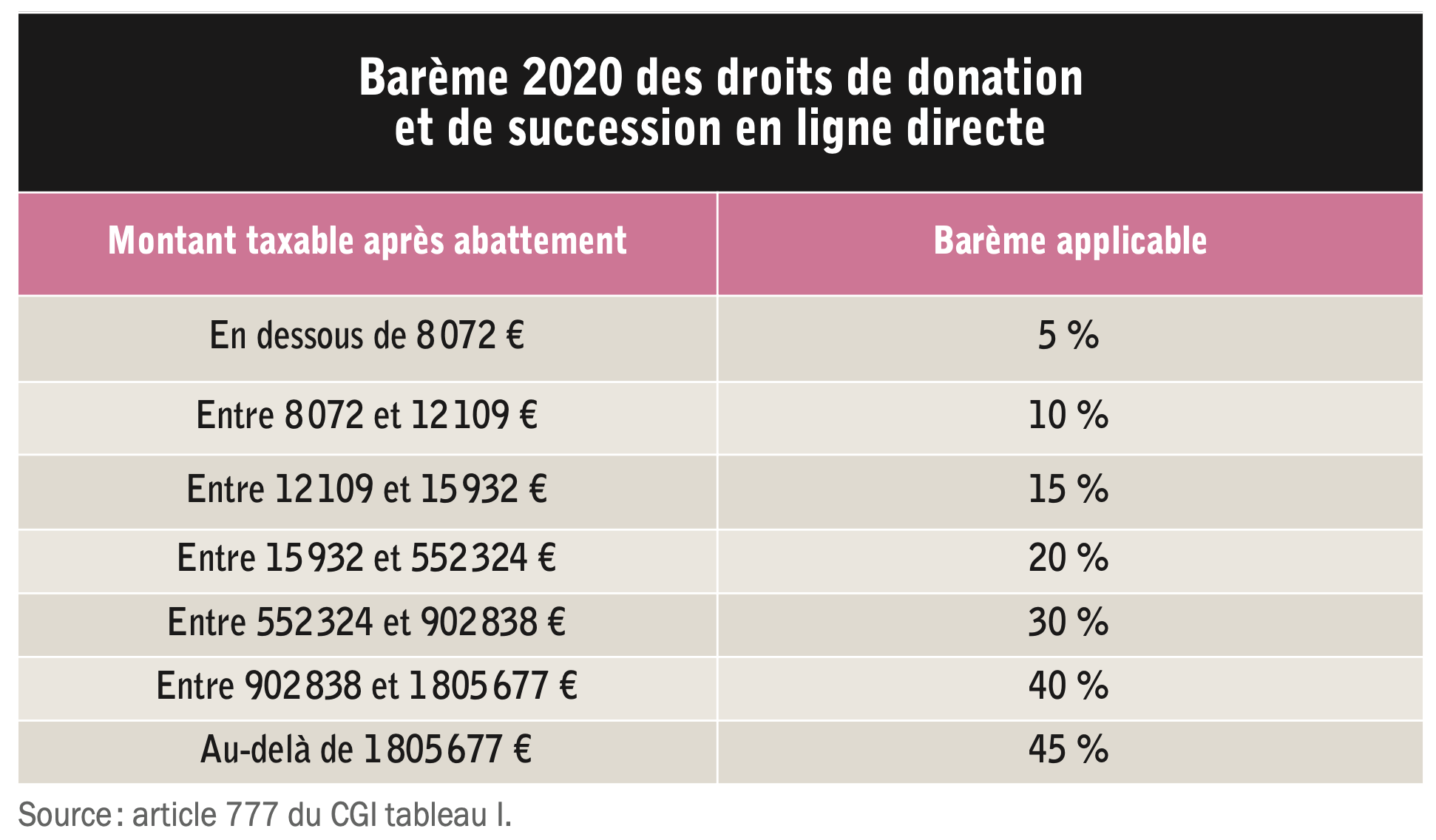

Ensuite, le barème des droits de donation par tranches s’applique alors.

Ensuite, le barème des droits de donation par tranches s’applique alors.

La donation peut s’effectuer en pleine propriété afin de doter immédiatement les donataires. Il peut également s’agir d’une donation démembrée, les donateurs transmettant la nue-propriété des biens et se réservant l’usufruit. « La donation démembrée permet de transmettre la propriété juridique tout en conservant la propriété économique, c’est-à-dire la jouissance et les revenus des biens transmis, rappelle Sandrine Quilici. En effet, tout le monde ne peut pas se permettre de se déposséder en pleine propriété. Les nus-propriétaires ne deviennent pleinement propriétaires qu’au décès de l’usufruitier. »

Donation démembrée : 40 % d’abattement

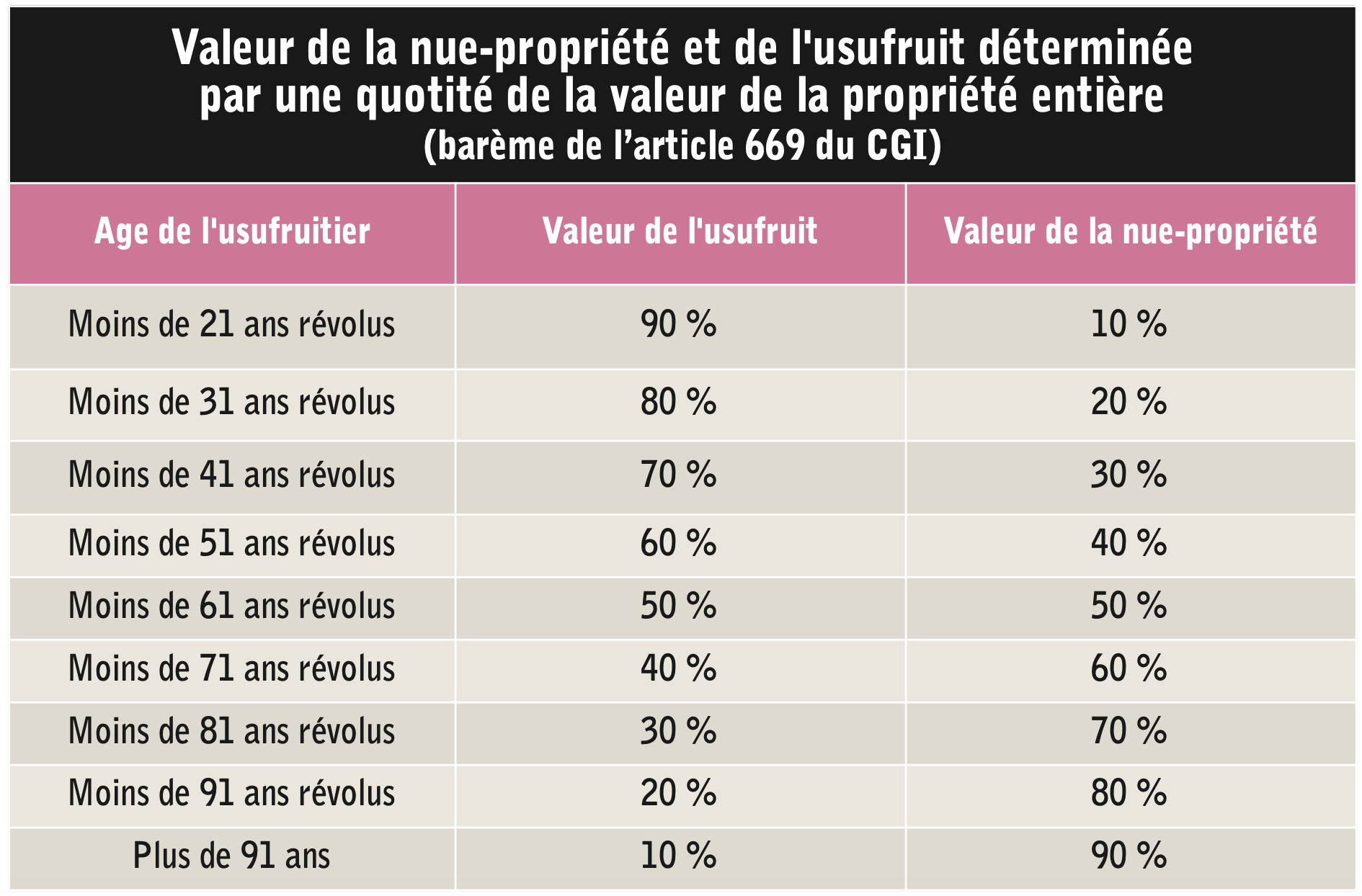

Avantage de cette donation démembrée, la taxation tient compte de la valeur du droit transmis : les droits de donation sont assis sur la valeur de la seule nue-propriété. Ils sont notablement réduits en comparaison d’une donation en pleine propriété. Leur valeur dépend de l’âge de l’usufruitier – ici le donateur – au moment de la donation. Plus il est jeune, plus l’abattement sur la valeur de la nue-propriété est élevé. Lorsque l’usufruitier a entre 61 et 70 ans, la valeur de la nue-propriété transmise s’élève à 60 % de la valeur totale du bien, selon le barème de l’article 669 du CGI. Autrement dit, la donation bénéficie d’un abattement de 40 % sur la valeur en pleine propriété. « Au décès du donateur, lorsque l’usufruit rejoint la nue-propriété pour reconstituer la pleine propriété entre les mains du donataire, il n’y a pas de nouveaux droits à payer, rappelle Sandrine Quilici. Cette transmission de patrimoine est donc fiscalement très intéressante. »

« Pourtant, ce sujet qui touche à leur disparition reste tabou pour de nombreux clients et beaucoup de gens passent à côté de cette opportunité, déplore Christophe Decaix, fondateur du cabinet 2B Patrimoine. A 65 ans, ils se sentent encore jeunes. Et lorsque, quelques années plus tard, l’un des deux disparaît et que le survivant se retrouve chez le notaire pour l’inventaire du patrimoine successoral, il se rend compte, trop tard, de l’intérêt qu’ils auraient eu à anticiper les transmissions avant 70 ans… Ce jour-là, le conjoint survivant est prêt à agir, mais il n’optimisera pas aussi efficacement. » Passé 70 ans, l’abattement sur la donation de la nue-propriété n’est, en effet, plus que de 30 %.

D’où l’intérêt de transmettre avant son 71e anniversaire. S’agissant précisément de cet âge, l’article 669 du CGI précise qu’il faut avoir donné avant les « 71 ans révolus » de l’usufruitier pour bénéficier d’une valeur de nue-propriété égale à 60 % de la pleine propriété. « Cette expression désigne la veille du jour anniversaire des 71 ans », précise Marion Capèle. Il est donc possible de bénéficier de la quotité de 40 % d’abattement tout au long de l’année des 70 ans, jusqu’à la veille des 71 ans, avant de basculer dans la tranche supérieure où l’abattement ne sera plus que 30 %.

« Il faut bien sûr tenir compte du temps nécessaire pour obtenir le rendez-vous chez le notaire afin d’être certain de signer l’acte dans les temps, avant le 71e anniversaire, avertit Marion Capèle. Mais la rédaction de l’acte lui-même peut être assez rapide. Et s’agissant d’un acte notarié, l’opération peut n’être bouclée que quelques jours avant la date anniversaire. »

Le raisonnement peut être le même à chaque décennie : entre 41 ans et 50 ans, l’abattement sur la nue-propriété atteint 60 % de la valeur en pleine propriété ; entre 51 ans et 60 ans, la valeur de l’usufruit, comme celle de la nue-propriété, s’élève à 50 % de la valeur en pleine propriété, et ainsi de suite.

Les parents peuvent ainsi programmer leur calendrier de donation, tout en considérant bien que l’abattement diminue à chaque décennie. Les détenteurs d’un patrimoine important auront donc intérêt à commencer les transmissions le plus tôt possible, afin de profiter d’abattements sur la valeur de la nue-propriété plus conséquents les premières années, et de pouvoir renouveler tous les quinze ans le bénéfice de l’abattement personnel sur les transmissions en ligne directe. « Pour les patrimoines moins importants, il n’est pas forcément nécessaire de commencer trop tôt, estime Christophe Decaix. L’aube de la retraite est justement un bon moment pour s’intéresser à cette question. Il faut se souvenir qu’une donation en nue-propriété n’est pas sans conséquence : les parents peuvent être bloqués par la suite s’ils veulent revendre le bien. Il faut donc être certain de bien s’entendre avec ses enfants. »

Prévoir un usufruit successif

« Pour améliorer leur protection réciproque, les époux peuvent aussi prévoir un usufruit successif sur la tête du conjoint survivant », ajoute Sandrine Quilici. Comme dans un démembrement classique, les époux transmettent à leurs enfants la nue-propriété de certains de leurs biens et s’en réservent l’usufruit. Mais pour se protéger davantage, ils organisent un usufruit réversible au profit du conjoint survivant. Au premier décès, l’usufruit bascule automatiquement et se poursuit sur la tête du second conjoint. Les enfants ne retrouvent quant à eux la pleine propriété qu’au décès du deuxième parent.

L’usufruit successif est particulièrement conseillé dans les cas où le conjoint survivant n’a pas vocation à recueillir légalement l’usufruit de la succession, par exemple en présence d’enfants issus d’une précédente union ou en l’absence de donation entre époux.

Une difficulté se pose toutefois lorsqu’il existe une différence d’âge entre les deux usufruitiers. Pour le nu-propriétaire, la recomposition de la pleine propriété peut être fortement repoussée dans le temps. Or initialement, il aura payé des droits de mutation sur une valeur de nue-propriété relative à l’âge du premier usufruitier. Si le conjoint survivant, usufruitier successif est sensiblement plus jeune que le donateur, la clause de réversion peut prolonger nettement l’usufruit sur la tête du second conjoint. Le nu-propriétaire peut alors demander à la restitution d’une partie des droits acquittés, à hauteur de ce qu’il aurait payé en moins si les droits avaient été calculés d’après l’âge du nouvel usufruitier au jour du décès du testateur qui a constitué les usufruits successifs (article 1965 B du Code général des impôts).

Une difficulté se pose toutefois lorsqu’il existe une différence d’âge entre les deux usufruitiers. Pour le nu-propriétaire, la recomposition de la pleine propriété peut être fortement repoussée dans le temps. Or initialement, il aura payé des droits de mutation sur une valeur de nue-propriété relative à l’âge du premier usufruitier. Si le conjoint survivant, usufruitier successif est sensiblement plus jeune que le donateur, la clause de réversion peut prolonger nettement l’usufruit sur la tête du second conjoint. Le nu-propriétaire peut alors demander à la restitution d’une partie des droits acquittés, à hauteur de ce qu’il aurait payé en moins si les droits avaient été calculés d’après l’âge du nouvel usufruitier au jour du décès du testateur qui a constitué les usufruits successifs (article 1965 B du Code général des impôts).

Opter pour la donation-partage

« En matière de donation, lorsque les époux ont plusieurs enfants, il est conseillé d’opter pour la donation-partage plutôt que la donation simple, indique Sandrine Quilici. Cette donation qui n’est pas rapportable à la succession, permet de figer la valeur des biens à la date de la transmission. De cette façon, le calcul permettant de vérifier s’il y a atteinte à la réserve de l’un des enfants tiendra compte de la valeur des biens telle qu’arrêtée dans l’acte de donation. »

Prenons l’exemple d’un père qui souhaite gratifier ses deux fils. Il donne une somme de 100 à ces deux enfants. Le père procède sans donation-partage. Un des enfants investit dans de l’immobilier et l’autre dépense la totalité de la somme au casino. Au décès du père, l’un des enfants se retrouve avec un immeuble qui vaut 500. Quant à l’autre, il ne lui reste plus aucun fonds issu de la donation. Les donations sont rapportables à la succession. D’après l’article 860 du Code civil, le montant du rapport est égal à la valeur du bien donné au moment du partage, selon l’état de ce même bien au moment de la donation. En d’autres termes, il s’agit de partager le patrimoine du défunt comme s’il n’avait procédé à aucune donation antérieure : les plus ou moins-values acquises sur les biens donnés sont intégrées aux calculs de la succession.

Ici le notaire devra donc réintégrer la plus-value prise par le bien immobilier. « D’où un déséquilibre entre les héritiers et le risque pour celui qui a investi dans la pierre de devoir verser une indemnité à son frère, explique Sandrine Quilici. La donation-partage évite ce problème. La plus-value prise par le bien ne profite qu’à l’enfant qui a fait bon usage des sommes données. »

Le bon moment pour gratifier les petits-enfants

127 460 € en franchise de droits

Si les enfants sont déjà dotés ou déjà bien installés dans la vie, il peut être intéressant de penser aux petits-enfants. « Une réflexion qui devient la norme dans nos stratégies patrimoniales, indique Sandrine Quilici. L’optique est vraiment de faire des sauts de génération. Et si les enfants eux-mêmes ont besoin de revenus, il peut être prévu un démembrement de propriété entre enfants et petits-enfants. Il faut savoir qu’en dehors d’un abattement de 1 594 €, les petits-enfants n’ont droit à aucun abattement successoral spécifique. En revanche, dans le cadre d’une donation de leur grand-parent, ils bénéficient d’un abattement de droit commun de 31 865 € par petit-enfant et par grand-parent, abattement qui se renouvelle tous les quinze ans. A cela s’ajoute le don familial de sommes d’argent, qui profite du même abattement, pour la même période. »

« Le régime des dons familiaux de sommes d’argent est défini par l’article 790 G du CGI, précise Christophe Decaix. Le donateur doit être âgé de moins de 80 ans au jour de la donation, et le bénéficiaire doit être majeur. » Ce don gratifie les enfants, petits-enfants ou arrière-petits-enfants, à défaut les neveux et nièces, à défaut leurs représentants. Le don s’effectue en pleine propriété, par chèque, virement, mandat ou remise d’espèce, et doit être déclaré.

Ce don de sommes d’argent est souvent confondu avec le « don Sarkozy », qui avait exceptionnellement exonéré d’impôt ce don de sommes d’argent entre 2004 et 2005.

Ce don de sommes d’argent est souvent confondu avec le « don Sarkozy », qui avait exceptionnellement exonéré d’impôt ce don de sommes d’argent entre 2004 et 2005.

En cumulant don manuel de sommes d’argent et donation à hauteur des abattements personnels en fonction du lien de parenté, si les deux grands-parents procèdent simultanément à ces deux types de donation envers leurs petits-enfants, ils peuvent transmettre la somme de 127 460 € à chacun de leurs petits-enfants en franchise totale de droits ! Une stratégie patrimoniale simple et particulièrement efficace, pourtant encore trop rarement mise en oeuvre…

Donation-partage transgénérationnelle : 2,5 % de droits seulement

En cas de patrimoines importants et si les grands-parents ont déjà réalisé des donations au profit de leurs enfants, la donation-partage transgénérationnelle constitue un autre outil redoutablement efficace. Ici, les grands-parents vont réallouer les biens qu’ils ont précédemment transmis à leurs enfants en direction cette fois de leurs petits-enfants. « C’est vraiment très intéressant fiscalement lorsque plus de quinze ans se sont écoulés depuis la donation initiale : la nouvelle donation ne subira que le droit de partage au taux de 2,5 %. Cette stratégie permet un véritable saut de génération », décrit Sandrine Quilici.

Bénéficiaires d’une assurance-vie

Ceux qui ne veulent pas subir cette difficulté de réserve héréditaire pourront se tourner vers l’assurance-vie. En effet, celle-ci n’est pas rapportable et n’entre pas dans le calcul de la réserve. Avec un bémol toutefois s’agissant des primes manifestement exagérées sujettes à litiges.

« L’assurance-vie est un très bel outil pour transmettre à ses petits-enfants, confirme Sandrine Quilici. Mais la philosophie est très différente de la donation. Cette dernière implique un dépouillement immédiat du donateur, tandis que les capitaux de l’assurance-vie ne sont perçus par les bénéficiaires qu’au décès de l’assuré. Avant cela, le souscripteur du contrat reste propriétaire de sa créance. Dans une assurance-vie, les petits-enfants peuvent être bénéficiaires directs des capitaux-décès. Ils touchent alors les fonds au décès des grands-parents. La clause bénéficiaire peut également être démembrée entre les enfants usufruitiers et les petits-enfants nus-propriétaires. Dans ce cas, ces derniers ne toucheront les capitaux qu’au décès de leurs parents. Le choix parmi ces différentes solutions dépend de la situation des parents eux-mêmes. »

Quelle que soit la stratégie retenue, donation ou assurance-vie, elle permettra en tout cas d’optimiser la transmission du patrimoine aux petits-enfants, à comparer aux 1 594 € d’abattement auquel ils ont droit sur la succession…

Assurance-vie : plus avantageuse avant 70 ans

152 500 € d’abattement

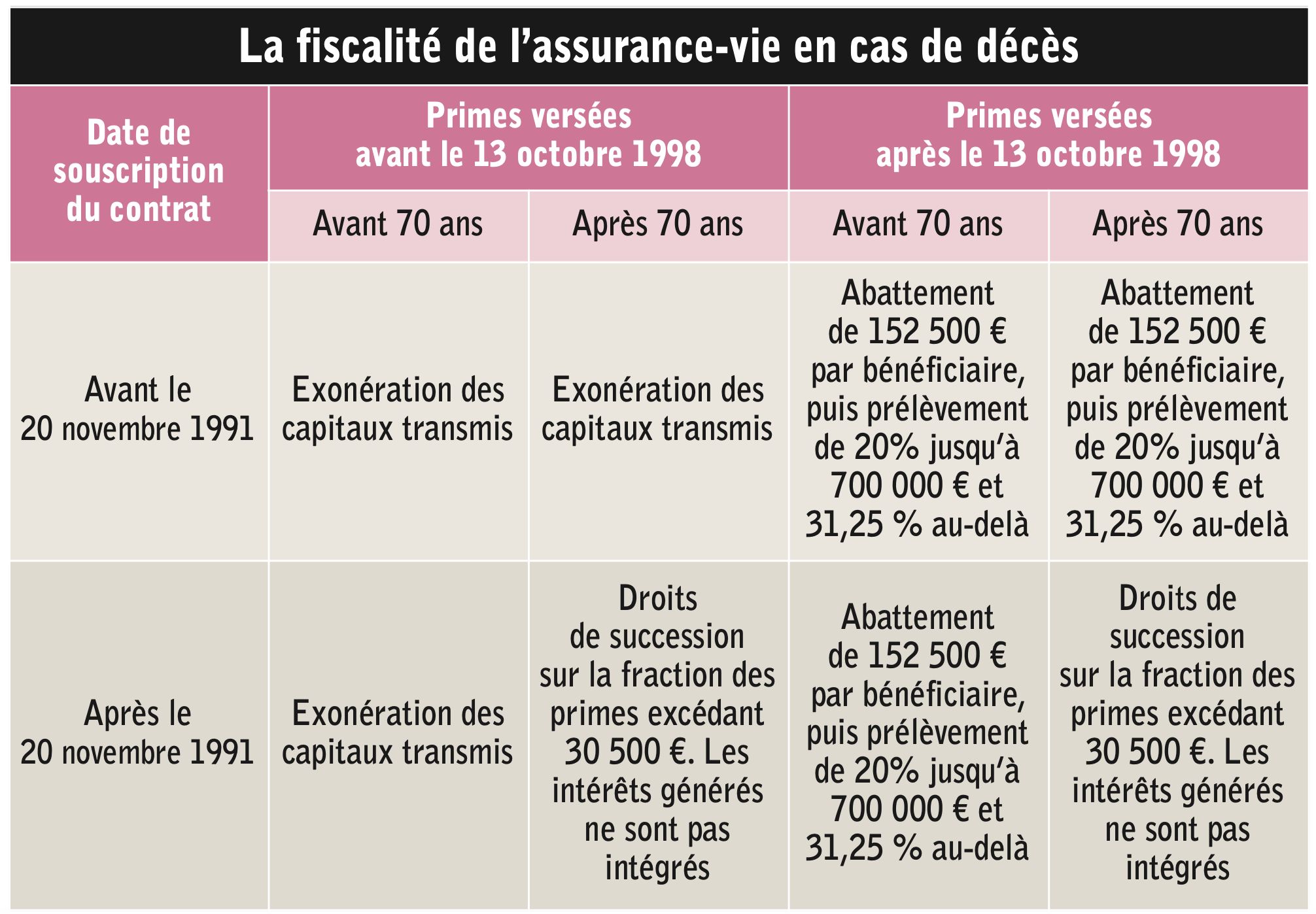

Outre les donations, l’assurance-vie est donc le second outil patrimonial sur lequel se pencher à l’approche des 70 ans. Cet âge est justement celui auquel bascule la fiscalité de l’assurance-vie. En effet, deux fiscalités sont applicables en assurance-vie en cas de décès de l’assuré. Pour les contrats souscrits depuis le 20 novembre 1991, les primes versées après les 70 ans de l’assuré sont soumises aux droits de succession selon les liens de parenté, après abattement de 30 500 €. Cet abattement s’entend tous contrats confondus souscrits sur la tête de l’assuré décédé. En cas de pluralité de bénéficiaires, l’abattement est réparti au prorata de la part de chacun d’eux. Notons que seules les primes sont taxées. Les gains réalisés sur le contrat ne sont pas soumis aux droits de succession.

Concernant les primes versées avant les 70 ans de l’assuré, elles bénéficient d’un abattement de 152 500 €, puis font l’objet d’un prélèvement de 20 % pour les 700 000 € supplémentaires. Le taux de prélèvement passe à 31,25 % pour la fraction supérieure à 852 500 € (article 990 I du CGI). L’abattement de 152 500 € est apprécié par bénéficiaire, pour l’ensemble des contrats souscrits sur la tête d’un même assuré. Notons que les primes versées avant le 13 octobre 1998 et avant les 70 ans de l’assuré ne sont pas imposées. Ce prélèvement de 20 % est effectué directement par l’établissement financier.

Les capitaux décès provenant de primes versées avant les 70 ans de l’assuré ne font donc pas partie de sa succession. Par ailleurs, le conjoint survivant et le partenaire lié au défunt par un pacte civil de solidarité (Pacs) sont exonérés du prélèvement de 20 % ou 31,25 %, comme de droits de succession.

Remplir ses contrats au maximum

La fiscalité de l’assurance-vie alimentée avant les 70 ans de l’assuré est donc nettement plus favorable qu’après cet âge. « Cette fiscalité avantageuse fait de l’assurance-vie un outil fantastique, estime Marion Capèle. Il est donc particulièrement conseillé d’alimenter ses contrats, et même de les remplir au maximum, avant d’atteindre 70 ans, surtout pour les contrats souscrits après 1991. A cet âge où les contribuables s’interrogent sur leur patrimoine, il est courant qu’ils optent pour la revente d’un bien immobilier devenu trop compliqué à gérer. Plutôt que de réinvestir le produit de cession en immobilier, il est opportun de se tourner vers l’assurance-vie. » « Les capitaux placés sur un CEL ou un PEL pourront aussi être rebasculés sur une assurance-vie », conseille Christophe Decaix.

Comparé au barème des droits de succession, où le taux de 20 % apparaît dès la tranche comprise entre 15 932 € et 552 324 € pour transmission de parent à enfant, la fiscalité de l’assurance-vie est clairement avantageuse. « Mais elle reste tout de même très élevée en termes de TMI, prévient Sandrine Quilici. Jamais on n’atteindra des taux aussi importants dans une transmission anticipée avec démembrement de propriété. La fiscalité de l’assurance-vie n’est donc pas forcément la panacée. »

Il faut en tout cas jouer avec les clauses bénéficiaires de l’assurance-vie : plus il y a d’enfants, plus cela permet de morceler la succession, avec autant d’abattements de 152 500 € que de bénéficiaires, donc plus c’est intéressant. « L’impact est encore plus puissant en présence de clauses démembrées, poursuit Sandrine Quilici. Généralement, le conjoint, exonéré de droits, est désigné usufruitier et les enfants sont nus-propriétaires. Ils ne seront alors taxés qu’au prorata de la valeur de la nue-propriété, selon le barème de l’article 669 du CGI. » « L’abattement de 152 500 € s’entend par couple usufruitier/nu-propriétaire », complète Marion Capèle.

Pour autant, alimenter un contrat d’assurance-vie même après 70 ans n’est pas forcément un mauvais calcul. En effet, les droits de succession ne s’appliquent que sur les primes versées, pas sur les gains. « Si l’assuré a 71 ans et se trouve en bonne santé, il a encore une longue espérance de vie. Donc s’il ouvre une assurance vie à cet âge-là et qu’il décède vingt ans plus tard, tout l’accroissement de valeur du contrat échappe aux droits de succession, puisque seule la valeur du capital est imposée », analyse Sandrine Quilici.

Faut-il ouvrir un nouveau contrat d’assurance-vie ou alimenter son contrat de plus de huit ans ? « Maintenant que le régime d’imposition en cas de rachat a changé, il peut être conseillé de souscrire un nouveau contrat, explique Marion Capèle. Cela évite de mélanger les primes versées avant et après septembre 2017 et c’est plus simple pour les calculs à réaliser par la compagnie d’assurance. Le traitement fiscal en cas de rachat est désormais identique avec application du PFU à 30 % lorsque le contrat à moins de huit ans ou plus de huit ans pour la quote-part des primes versées supérieure à 150 000 € tous contrats confondus. En revanche, lorsque le contrat a plus de huit ans, les rachats sont taxés à 24,7 %, à hauteur de la quote-part des primes versées inférieure à 150 000 €. »

De son côté, Christophe Decaix estime « qu’il n’est pas forcément indispensable d’ouvrir un nouveau contrat, mais qu’il peut être intéressant de disposer d’un contrat plutôt sécuritaire et d’un second contrat distinct, pour une allocation plus dynamique sur 10 ou 20 % du capital ».

Optimiser le pacte Dutreil

Pour les chefs d’entreprise, l’âge de soixante-dix ans est une échéance à avoir en tête dans le cadre de la transmission du patrimoine professionnel. Quelques années avant, le dirigeant peut songer à stopper son activité et vouloir commencer à transmettre à ses enfants. Les chefs d’entreprise disposent à cette fin d’un outil extrêmement efficace : le pacte Dutreil. Il prévoit un abattement de 75 % sur la valeur de l’entreprise, en pleine propriété comme en nue-propriété. A cet abattement s’ajoute l’abattement personnel de 100 000 € réservé aux enfants. « Mais le dispositif Dutreil profite d’un autre avantage spécifique en cas de donation en pleine propriété avant 70 ans : une réduction de 50 % sur les droits de donation », signale Marion Capèle, l’optique étant d’encourager et de faciliter au maximum la transmission des entreprises.

Il n’en reste pas moins que transmettre son entreprise est une opération impactante pour l’entrepreneur. La décision de transmettre tout ou partie se fait donc au cas par cas. « La transmission en pleine propriété est finalement assez rare en pratique, observe Sandrine Quilici. Car l’entreprise est en réalité la seule source de revenus de l’entrepreneur qui, à cet âge, a encore besoin d’en percevoir. Dans les faits, elle est donc plus souvent transmise de façon progressive et en nue-propriété. »

La transmission démembrée a d’ailleurs également ses atouts fiscalement. « En effet, le barème de l’article 669 du CGI s’applique de façon classique sur la valeur des parts transmises », précise Sandrine Quilici. Ce qui justifie donc de se pencher sur cette opération dans la décennie précédant les 71 ans du chef d’entreprise, afin de disposer d’un abattement de 40 % sur la valeur des parts transmises.

« Prenons l’exemple d’un chef d’entreprise de 65 ans, à la tête d’une entreprise valant un million d’euros. Il transmet la nue-propriété de son entreprise à sa fille. L’assiette taxable n’est que de 600 000 €. S’ajoute ensuite l’abattement Dutreil de 75 %, donc l’assiette taxable tombe à 150 000 €. Sa fille dispose d’un abattement parent-enfant de 100 000 €. Finalement, seuls 50 000 € seront soumis aux droits de donation. Le cumul de ces dispositifs juridiques est donc particulièrement intéressant. En contrepartie, le pacte Dutreil impose le respect de conditions, telles que des obligations de conservation des titres ou encore une limitation des droits de vote de l’usufruitier aux seules décisions concernant l’affectation des bénéfices en présence de donations avec réserve d’usufruit », explique Sandrine Quilici.

Organiser la transmission de son patrimoine est donc d’autant plus efficace que la réflexion et la mise en oeuvre de la stratégie auront été menées avant 70 ans. Il s’agit toutefois de choix très personnels. « On peut aussi ne pas vouloir peser sur ses enfants et préférer conserver une grande partie de son patrimoine pour financer la dépendance sans rien demander à personne », remarque Sandrine Quilici.

Chacun choisira donc sa stratégie, mais en toute connaissance de cause…

Ne surtout pas transmettre la résidence principale !

Les parents ont souvent la tentation de transmettre la résidence principale en démembrement. Cette question s’invite fréquemment dans la réflexion qui anime le couple à l’approche des 70 ans. « Il ne faut jamais transmettre la résidence principale, prévient Sandrine Quilici. C’est un capital à conserver pour financer la dépendance. Nous vivons aujourd’hui de plus en plus vieux. Le financement de la dépendance est vraiment une réalité à prendre en compte dans la gestion de son patrimoine. Le moment venu, la résidence principale pourra être revendue, faire l’objet d’un viager, etc., dans l’optique de financer une maison de retraite ou un maintien à domicile. Il faut donc impérativement la conserver. En cas de famille recomposée avec des enfants de lits différents, des schémas spécifiques pourront être mis en oeuvre s’agissant de cette résidence principale et du financement de la dépendance, avec les conseils d’un professionnel de la gestion de patrimoine. »

PER : attention à la fiscalité après 70 ans !

Le détenteur d’un PER devra, lui aussi, faire preuve de vigilance à l’approche de son 70e anniversaire. « En effet, la fiscalité du PER assurance s’apparente à celle de l’assurance-vie », signale Christophe Decaix. Si le titulaire du contrat décède pendant la phase d’épargne, les capitaux-décès transmis aux bénéficiaires sont exonérés du prélèvement prévu à l’article 990 I du CGI dans la limite d’un abattement de 152 500 € par bénéficiaire (tous contrats d’assurance confondus, assurance-vie comprise). Au-delà, la part revenant à chaque bénéficiaire est soumise à un prélèvement de 20 % pour la fraction taxable de 0 à 700 000 € par bénéficiaire, et au taux de 31,25 % au-delà. « Mais lorsque le titulaire du plan est âgé de 70 ans ou plus à la date du décès, l’abattement fiscal est limité à 30 500 €, sachant que cet abattement est commun à tous les bénéficiaires désignés et à l’ensemble des contrats souscrits par le titulaire, notamment les contrats d’assurance vie. Au-delà, les sommes reçues par chaque bénéficiaire sont soumises au droit de succession en fonction des liens de parenté entre le titulaire du plan et le bénéficiaire désigné », prévient Christophe Decaix.

En cas de décès après liquidation du PER assurance, la rente de réversion est exonérée de droits de succession dans les mains du conjoint, du partenaire de Pacs ou des enfants. Pour les autres bénéficiaires, elle est soumise au prélèvement prévu par l’article 990 I du CGI, après abattement de 152 500 €, si le titulaire du PER a moins de 70 ans au moment du décès. S’il décède à plus de 70 ans, la rente est soumise aux droits de succession sur le capital constitutif de la rente, en fonction du degré de parenté, après abattement global de 30 500 €.

« Selon la situation patrimoniale du client, il peut donc être conseillé, à l’approche des 70 ans, de récupérer le capital accumulé sur le PER afin d’échapper à cette fiscalité successorale et de mettre en place d’autres stratégies de transmission », propose Christophe Decaix.